برای سرمایه گذاری شمش طلا بخرم یا سکه بهار آزادی و امامی؟

مهمترین تفاوت های شمش طلا با سکه بهار آزادی و سکه امامی در سرمایه گذاری کدامند؟

بطور کلی در موضوعات مرتبط با سرمایه گذاری، هیچ وقت نمی توان یک پاسخ یکسان برای همه افراد ارائه کرد، زیرا شرایط و ترجیحات افراد همواره با یکدیگر متفاوت بوده و حتی اگر بتوانیم پیش بینی نسبتا دقیقی از آینده بازارهای مختلف داشته باشیم و این اطلاعات را در اختیار افراد قرار دهیم، لزوما انتخاب های آنها یکسان نخواهد بود. لذا بجای بیان یک پاسخ کلی و اشتباه، به بیان مهمترین تفاوت های شمش طلا و سکه در سرمایه گذاری می پردازیم تا افراد بتوانند متناسب با شرایط و ترجیحات خود، گزینه مناسب برای سرمایه گذاری را انتخاب کنند:

در بحث سرمایه گذاری مهمترین پارامترها برای تصمیم گیری عبارتند از:

- بازده انتظاری

- ریسک سرمایه گذاری

- نقدشوندگی

- افق زمانی سرمایه گذاری

- توان سرمایه گذاری (تناسب توان مالی با گزینه سرمایه گذاری)

- ترکیب فعلی پورتفوی دارایی و سرمایه گذاری

- در دسترس بودن گزینه های سرمایه گذاری

حال از آنجایی که مقایسه فعلی انتخاب بین یکی از انواع طلا بوده و انتخاب بین طلا و سایر دارایی ها نظیر مسکن یا خودرو نمی باشد، لذا ترکیب فعلی پورتفوی دارایی و سرمایه گذاری (گزینه 6) نیازی به تحلیل ندارد و از آنجائیکه توان سرمایه گذاری و در دسترس بودن نیز برای انواع طلا تقریبا مشابه است، گزینه های 5 و 7 را نیز از تحلیل خارج می کنیم و در انتها از آنجائیکه افق سرمایه گذاری در طلا برای سرمایه گذار باید یکسان باشد، گزینه 4 را نیز از تحلیل حذف می کنیم.

پس برای مقایسه اینکه سرمایه گذاری در کدام بخش مناسب است صرفا باید به مقایسه بازده انتظاری، ریسک سرمایه گذاری و نقدشوندگی پرداخت:

1.مقایسه بازده انتظاری شمش طلا و سکه بهار آزادی یا امامی

برای مقایسه بازده انتظاری شمش طلا و سکه از دو بعد موضوع را بررسی می کنیم:

- بازده ناشی از تغییرات قیمتی (ناشی از تغییرات قیمت جهانی طلا، قیمت دلار و حباب قیمتی)

- عدم نفع (یا زیان) ناشی از هزینه های خرید و فروش انواع طلا شامل اجرت ساخت، سود فروشنده و مالیات بر ارزش افزوده

بررسی بازده انتظاری ناشی از تغییرات قیمتی

شمش طلا و سکه هر دو تابعی از قیمت جهانی طلا و قیمت دلار در بازار تهران هستند. بر این اساس اگر پیش بینی شود که قیمت جهانی طلا و همچنین قیمت دلار در بازار هر دو صعودی هستند، لذا پیش بینی رشد همزمان قیمت شمش طلا و سکه بهار آزادی بدیهی خواهد بود.

حال سوال آن است که اگر هر دو صعودی هستند، آیا بازده انتظاری آنها یکسان خواهد بود؟

اگر حباب قیمتی وجود نداشت، قطعا میزان بازدهی تمامی طلاهای موجود در بازار تقریبا یکسان بود اما مشکل اینجاست که ما شاهد وجود حباب قیمتی در سکه به دلیل عرضه انحصاری توسط بانک مرکزی هستیم.

حال با لحاظ حباب قیمتی، بازده انتظاری شمش طلا بیشتر است یا سکه؟

بستگی به تغییر وضعیت میزان حباب سکه در آینده دارد، به عبارتی:

- اگر حباب قیمتی سکه افزایش یابد، بازده سکه بیشتر از شمش طلا خواهد بود.

- اگر حباب قیمتی سکه ثابت بماند، بازده سکه و شمش طلا تقریبا یکسان خواهد بود.

- و اگر حباب قیمتی سکه کاهش یابد، بازده شمش طلا بیشتر از سکه خواهد بود.

بیشتر بدانیم: آشنایی با سکه بهار آزادی و امامی |

حال پیش بینی در مورد حباب قیمتی چیست؟ آیا افزایش می یابد یا کاهش؟

همانطور که گفتیم حباب قیمتی بدلیل عرضه انحصاری از سمت دولت شکل می گیرد و لذا کاهش یا افزایش آن بستگی به سیاست های دولت در عرضه انواع سکه در بازار دارد.

بطور کلی در اقتصاد پیدایش حباب یک پدیده موقتی است و انتظار بر آن است که به سرعت از بین برود، اما از آنجائیکه حباب قیمتی سکه ناشی از سیاست های دولتی است، مشابه اقتصاد آزاد نمی توان انتظار داشت که این حباب به سرعت از بین برود.

اما بطور کلی به دلیل آنکه از سال 1402 شاهد افزایش واردات طلای خام به کشور هستیم، با قطعیت می توان گفت که بانک مرکزی پتانسیل زیادی برای افزایش عرضه سکه و کاهش حباب قیمتی دارد.

لذا در این مقطع زمانی سناریو ثبات و حتی کاهش حباب قیمتی محتمل تر بنظر می رسد، بر این اساس سرمایه گذاری در شمش طلا که در حال حاضر حباب قیمتی محسوسی ندارد، می تواند از نظر بازده انتظاری مطلوب تر باشد.

لینک ورود به بازار طلای ایران |

عدم نفع (زیان) ناشی از خرید شمش طلا و سکه بهار آزادی و امامی

همانطور که می دانیم خرید و فروش طلا به تنهایی می تواند هزینه هایی برای ما داشته باشد که بخش زیادی از سود بدست آمده را از بین ببرد (عدم نفع) یا حتی منجر به زیان ما شود، اصلی ترین این هزینه ها عبارتند از

- تفاوت قیمت خرید و فروش

همواره حتی در یک لحظه مشخص نیز بین قیمت خرید و فروش اختلاف وجود دارد و بر این اساس در همان لحظه خرید نیز بخشی از سود به دلیل این تفاوت قیمت از بین می رود.

این تفاوت قیمت در مورد شمش طلا و سکه تقریبا یکسان بوده و لذا از این بابت تفاوتی ندارند. - اجرت ساخت

عملا هر طلایی که ساخته می شود مشمول اجرت ساخت است، تنها فرق آنها این است که میزان اجرت ساخت می تواند بعضا بین 2 تا 40 درصد در نوسان باشد. اما مهمترین نکته اجرت ساخت این است که عملا هنگام فروش از مبلغ خرید یا پرداخت شده، کسر می گردد، بر این اساس اگر برای خرید یک طلای ساخته شده 20 درصد اجرت ساخت پرداخت کرده باشید و روز بعد قصد فروش آن را داشته باشید، معادل اجرت ساخت عدم نفع یا زیان خواهید داشت.

در حال حاضر شمش طلا اجرت ساختی بین 2 تا 7 درصد داشته در حالیکه هزینه ضرب سکه به مراتب پایین تر می باشد و لذا اجرت ساخت سکه پایین تر است. - سود فروشنده

سود فروشنده در مورد شمش طلا و سکه همان اختلاف خرید وفروش است و معمولا سود جداگانه ای دریافت نمی شود. - مالیات بر ارزش افزوده

از آنجائیکه مالیات بر ارزش افزوده بر مجموع اجرت ساخت و سود فروشنده اعمال می گردد، می توان گفت که عملا سکه و شمش طلا مشمول پرداخت مالیات بر ارزش افزوده نمی شوند (یا رقمی جزئی می باشد)

با توجه به موارد فوق عدم نفع (زیان) سکه تا حدی پایین تر از شمش طلا می باشد.

| اما اینکه در نهایت مجموع بازده انتظاری سکه بیشتر خواهد بود یا شمش طلا، بستگی به میزان بازده انتظاری ناشی از تغییر قیمت و عملا بستگی به تغییرات میزان حباب قیمتی سکه دارد، اگر پیش بینی آن باشد که حباب قیمتی سکه ثابت مانده یا افزایش یابد، در این حالت سکه گزینه بهتری برای سرمایه گذاری نسبت به شمش طلا از نظر بازدهی خواهد بود، اما چنانچه پیش بینی آن باشد که کاهش حباب قیمتی بیش از اجرت ساخت شمش (حدود 2 تا 5 درصد) باشد، در این حالت سرمایه گذاری روی شمش گزینه بهتری می باشد. |

در ضمن از آنجائیکه در حال حاضر (تیرماه 1403) حباب قیمتی سکه امامی و بهار آزادی بین 10 تا 20 درصد و سکه نیم، ربع و یک گرمی تا 50 درصد می باشد، با توجه به میزان واردات بالای طلای در سال 1402 و حراج های پیوسته بانک مرکزی و همزمان تشکیل دولت چهاردهم آقای پزشکیان و شکل گیری انتظارات منفی، احتمال کاهش این حباب های قیمتی بیش از احتمال ثبات و افزایش آنها می باشد، لذا همانطور که گفته شد در این حالت خرید شمش گزینه بهتری خواهد بود

2.مقایسه ریسک سرمایه گذاری در شمش طلا و سکه بهار آزادی و امامی

مهمترین ریسک های سرمایه گذاری در طلا ناشی از:

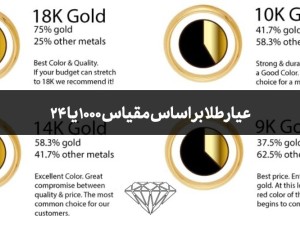

- تقلب یا اطمینان از اصالت و عیار طلای خریداری شده

- نوسانات حباب قیمتی

- نوسانات قیمت جهانی طلا

- نوسانات قیمت دلار در بازار

از بعد ریسک تقلب هم هر چند بطور کلی احتمال تقلب و کلاهبرداری در خرید و فروش هر دو وجود دارد، اما ریسک تقلب هر دو آنها نسبتا پایین می باشد.

| همانطور که توضیح داده شد ریسک نوسانات قیمت جهانی طلا و دلار برای هر دو یکسان می باشد و تنها تفاوت، ریسک تغییرات حباب قیمتی است که عمدتا مربوط به سکه می باشد. |

3.مقایسه نقدشوندگی شمش طلا و سکه بهار آزادی و امامی

نقدشوندگی هر دو بالا می باشد اما شاید بتوان نقدشوندگی سکه بهار آزادی و امامی را تا حدی بالاتر دانست.

مقایسه کارکرد (در استفاده شخصی یا هدیه دادن) سکه و شمش طلا

سکه طلا و شمش طلا هر دو برای هدیه دادن مناسب و از گزینه های رایج هستند. در ضمن هیچکدام امکان استفاده شخصی به عنوان زیورآلات را ندارند.

با این حال هر فرد حقیقی یا حقوقی با در نظر گرفتن نکات ارائه شده می تواند بررسی کند که خرید شمش طلا برای او توجیه بیشتری دارد یا خرید سکه بهار آزادی و امامی؟

| حال با توجه به موارد فوق می توان گفت که سکه بهار آزادی و امامی و همچنین شمش طلا جزء بهترین گزینه های سرمایه گذاری هستند. |

بیشتر بدانیم:نحوه محاسبه حباب قیمتی سکه امامی؟ |

بیشتر بدانیم: سرمایه گذاری در سکه یا بیت کوین؟ |